货基短期收益竟低于活期储蓄,这是市场曲线的扭曲,还是A股机会的酝酿?

2018年以来,货币基金收益率的下行一发不可收。截至8月,市面上更是出现了七日年化收益率低于活期存款的货币基金。这种情况显然违背了货币基金运作的常识,是怎样的看不见的手主导了这种偏差?

值得注意的是,上一次出现这种极端现象分别是2016年9月末和2017年2月末,同期A股市场均探明了中期底部,出现阶段性的上涨行情。这种状况还会在今日重演么?

有货基收益率低于活期存款利率

8月13日-8月19日期间,根据choice数据,货币市场基金区间7日年化收益率均值有3只低于中国人民银行网站公布的现行活期存款利率0.35%;相比通知存款,更有5只低于一天通知存款利率0.80%,11只货基低于7天通知存款利率1.35%。

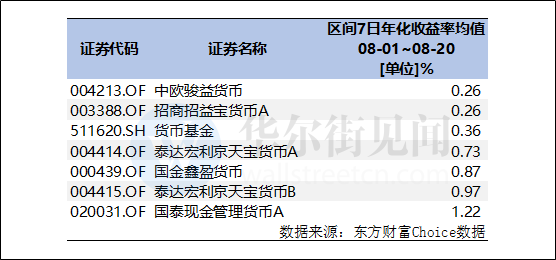

除了今年出现过多次7日折算年收益率低于活期存款的国泰瞬利货币ETF,7月下旬开始出现这样较低收益的货基,进入8月,相关货基的个数也在增加,同时七日折算年收益率低于活期存款的频率也在增加。统计8月1日-8月20日期间数据,货币市场基金区间7日年化收益率均值有2只低于活期存款, 4只低于一天通知存款利率,7只低于7天通知存款利率。

货基收益率下行步履不停

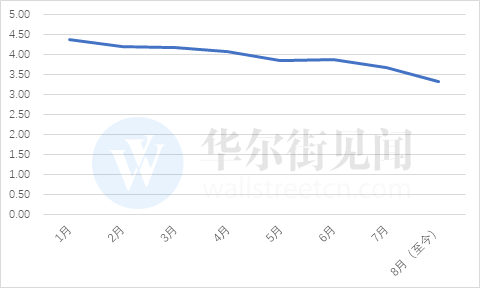

2018 年货基的收益率出现下行,根据兴业研究研报,第二季度货基收益率低于1 周理财产品的收益率。

进入下半年以来,货币基金七日年化收益率继续走低。8月1日至20日期间,根据choice数据,市场上货基的区间7日年化收益率均值平均后约为3.31%。但这7只8月以来收益率低于通知存款,甚至是活期存款的货基,显然不只是受到市场的影响。

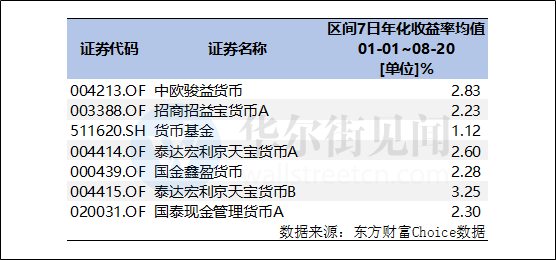

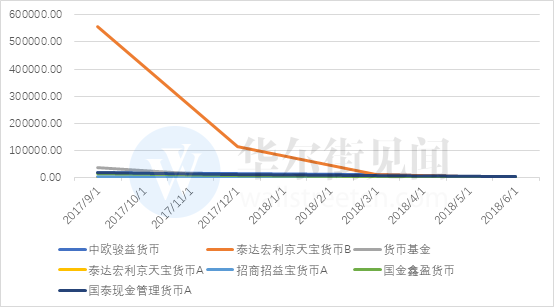

从年初至8月20日,这7只低于通知存款的货币基金中,区间7日年化收益率均值最高的泰达宏利京天宝货币B为3.25%,而根据choice统计的有数据的654只货币基金,同期超过这个表现的货基个数达到627只。

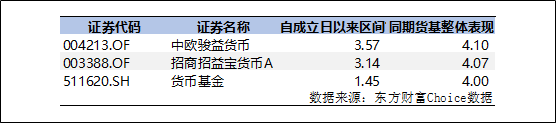

观察8月13-19日期间表现不如活期存款的3只基金,三只基金自成立以来的业绩表现不如同期货币基金的平均收益,最明显的是国泰瞬利货币ETF自2017年8月4日成立以来,区间7日年化收益率均值为1.45%,同期货币基金的业绩表现均值为4.00%。

超小规模带来投资压力

8月以来收益低于通知存款的7只基金规模非常小,根据二季报披露的规模,最大的国泰现金管理货币A份额也仅有5179万元,A、B份额合计仅7008万元。除去份额为0的泰达宏利京天宝货币B,中欧骏益货币份额仅13.27万元,作为一只货币基金,可投资的范围着实有限。

根据上交所披露的交易型货币基金规模,货币基金ETF总份额于8月20日降至19.10万份,比起二季报披露的又降低了不少,显露出这几只基金的规模困境可能越演越烈。

规模最小的泰达宏利京天宝货币B二季报中披露,自2018年6月4日起,B级份额为零;8月17日发布公告,该基金可能在 2018 年 8 月23 日日终出现连续 60 个工作日基金资产净值低于 5000 万元的情形,从而触发基金合同终止条款。

货基依然受到资金偏好

虽然货基收益下行,但在权益市场低迷、资金面宽松的情况下,场内货币基金规模出现暴涨,以上交所披露的交易型货币基金规模为例,截至8月20日,总份额合计27.64亿份(上交所计算方式,下同),比起6月29日的17.94亿份,增加54.09%。

龙头产品的规模增幅十分明显,以华宝添益为例,上交所披露的8月17日规模为15.40亿份,比6月29日的9.46亿份增加62.66%。其他产品也有所增长,建信添益截至8月17日总份额相比6月29日份额增长了48.37%。

货基极端低位出现或与沪深300底部一致

历史上货基七日折算年收益率低于活期存款利率的事情也时有发生。

观察近3年货基收益率会发现,16年9月底至12月初,也曾出现过多只货基密集发生7日折算年收益率低于活期存款利率;而15年年内这种情况出现频次较多,年内比较,股灾后以及整个下半年货基出现这样极端情况的频次更多,三季度出现尤其密集。

对比沪深300指数的波动,会发现这种极端收益率密集出现的时间段,与市场相对底部的位置或有一定相关性。

货币基金这种极端现象是否会持续,未来是否货基会持续下行,是否意味着市场机会酝酿的可能,我们还需进一步观察。